제로금리 시대가 막을 내리고 새로운 경제 환경이 펼쳐질 2025년, 많은 분들이 안정적인 투자처를 찾고 계실 텐데요. 저 역시 마찬가지입니다. ‘은행 예금만으로는 부족하고, 주식 시장은 변동성이 너무 커서 불안하다’는 생각이 들 때, 가장 먼저 떠오르는 것이 바로 ‘배당주’ 아닐까요? 😊

하지만 배당주라고 다 같은 배당주가 아니라는 사실! 마치 무림의 고수들처럼, 배당주 세계에도 각기 다른 개성과 역사를 자랑하는 그룹들이 존재합니다. 오늘은 향후 5년(2025-2030)을 바라보며, 배당주계의 3대장이라 불리는 배당왕, 배당 귀족주, 배당 성장주를 심층 비교 분석해 보겠습니다.

배당주 3대장, 누가 왕이 될 상인가? 🤔

먼저 각 그룹의 특징부터 간단히 알아볼까요? 이들의 자격 요건만 봐도 그 성격을 짐작할 수 있답니다.

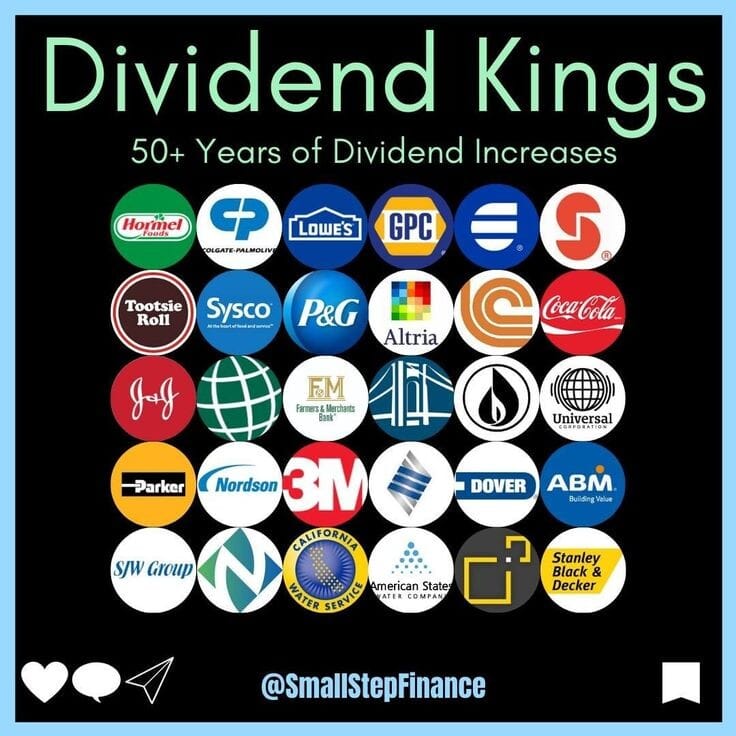

- 👑 배당왕 (Dividend Kings): 무려 50년 이상 연속으로 배당금을 늘려온 기업들입니다. 수많은 경제 위기를 겪으면서도 주주 환원을 멈추지 않은, 그야말로 ‘안정성의 살아있는 전설’이라 할 수 있죠.

- 🎩 배당 귀족주 (Dividend Aristocrats): S&P 500 지수에 포함된 기업 중 25년 이상 배당을 늘려온 우량 기업들입니다. ‘왕’보다는 역사가 짧지만, 검증된 안정성과 성장성을 겸비한 ‘명문가’로 볼 수 있습니다.

- 🚀 배당 성장주 (Dividend Growth Stocks): 연속 배당 성장 기간은 5~10년 이상으로 비교적 짧지만, 매년 두 자릿수 이상의 높은 배당 성장률을 보이는 ‘젊은 피’입니다. 현재의 배당수익률보다는 미래의 폭발적인 성장에 투자하는 개념이죠.

이 세 그룹의 가장 큰 차이는 ‘안정성’과 ‘성장성’ 사이의 무게추입니다. 배당왕으로 갈수록 안정성에, 배당 성장주로 갈수록 성장성에 더 큰 비중을 둔다고 생각하시면 이해하기 쉽습니다. 자신의 투자 목표와 위험 감수 수준에 따라 어떤 그룹에 집중할지 결정하는 것이 중요합니다.

정량 지표로 본 그룹별 성적표 📊

그렇다면 실제 데이터는 어떻게 나타날까요? 각 그룹의 특징을 한눈에 비교할 수 있도록 표로 정리해 보았습니다.

| 구분 | 배당왕 (Kings) | 배당 귀족주 (Aristocrats) | 배당 성장주 (Growth) |

|---|---|---|---|

| 배당수익률 | 중간 (2.5% ~ 3.5%) | 중간 (2.0% ~ 3.0%) | 낮음 (1.5% ~ 2.5%) |

| 연평균 배당성장률 | 낮음 (3% ~ 6%) | 중간 (6% ~ 10%) | 높음 (10% 이상) |

| 성장 잠재력 | 하 | 중 | 상 |

| 리스크 수준 | 하 | 중 | 상 |

| 장점 | 최고의 안정성, 경기 방어력 | 안정성과 성장의 균형 | 높은 총수익률 기대 |

| 대표 기업 | P&G(PG), Coca-Cola(KO) | AbbVie(ABBV), S&P Global(SPGI) | Microsoft(MSFT), Visa(V) |

미래 시나리오별 투자 전략 (2025-2030) 📈

향후 5년간 시장이 어떻게 흘러갈지에 따라 그룹별 성과는 달라질 수 있습니다. 두 가지 주요 시나리오를 가정해 보겠습니다.

시나리오 1: 안정 성장 (Soft Landing) ☀️

경제가 완만하게 성장하고 금리가 안정되는 이상적인 상황입니다. 이런 환경에서는 기술 혁신을 주도하는 ‘배당 성장주’ 그룹이 가장 높은 총수익률을 보일 가능성이 큽니다. ‘배당 귀족주’ 역시 안정적인 성과로 시장 평균을 상회할 것으로 기대됩니다.

시나리오 2: 경기 침체 (Hard Landing) ⛈️

반대로 예상치 못한 경기 침체가 닥친다면, 필수소비재와 헬스케어 비중이 높은 ‘배당왕’ 그룹이 가장 강력한 방어력을 보여줄 것입니다. 주가 하락은 최소화하면서 꾸준한 배당금으로 ‘자본의 피난처’ 역할을 톡톡히 해낼 것입니다. 배당 성장주는 가장 큰 타격을 받을 수 있습니다.

미래 예측은 항상 불확실성을 동반합니다. 특정 시나리오에 ‘올인’하기보다는, 자신의 투자 성향에 맞게 각 그룹을 적절히 배분하여 어떤 시장 상황에도 대응할 수 있는 유연한 포트폴리오를 구축하는 것이 현명합니다.

그래서 당신을 위한 최고의 선택은? (투자 성향별 맞춤 전략) 🎯

자, 이제 모든 정보를 종합하여 당신에게 맞는 최적의 전략을 찾아볼 시간입니다.

- 보수적 투자자 (안정성 최우선): 시장 변동성을 최소화하고 꾸준한 현금 흐름을 원한다면, 포트폴리오의 중심을 배당왕(40-50%)과 배당 귀족주(30-40%)로 구성하는 것을 추천합니다. 나머지 10-20%는 배당 성장주에 투자해 약간의 성장성을 더할 수 있습니다.

- 중립적 투자자 (균형 추구): 안정적인 배당과 장기적인 시세 차익, 두 마리 토끼를 모두 잡고 싶다면 배당 귀족주(40-50%)를 핵심으로 삼으세요. 여기에 배당 성장주(30-40%) 비중을 높여 성장을 노리고, 배당왕(10-20%)으로 안정성을 보강하는 ‘바벨 전략’이 유효합니다.

- 적극적 투자자 (성장성 최우선): 높은 총수익률을 목표로 한다면 배당 성장주(50-70%)에 집중적으로 투자해야 합니다. 변동성 관리를 위해 배당 귀족주(20-30%)를 일부 편입하고, 시장 불확실성에 대비해 배당왕(0-10%)을 소량 보유하는 전략을 고려해볼 수 있습니다.

최고의 배당주 투자, 핵심 요약

자주 묻는 질문 ❓

오늘 저와 함께 알아본 배당주 3대장 이야기, 어떠셨나요? 복잡해 보이지만 각 그룹의 특징을 이해하고 자신의 투자 성향과 목표에 맞춰 전략을 세운다면, 2025년 이후의 변동성 높은 시장에서도 든든한 파이프라인을 구축할 수 있을 겁니다. 더 궁금한 점이 있다면 언제든지 댓글로 물어봐주세요! 😊